Declarar o carnê-leão corretamente é uma tarefa fundamental para psicólogos autônomos que recebem rendimentos de pessoas físicas.

Neste artigo, vamos abordar de forma detalhada como os psicólogos autônomos devem proceder para preencher e declarar o carnê-leão, garantindo que suas obrigações fiscais estejam em dia.

Entender cada passo do processo é um ponto fundamental para evitar problemas com a Receita Federal e assegurar que o profissional cumpra todas as exigências tributárias.

A seguir, veja como funciona o carnê-leão para psicólogos autônomos e como realizar a declaração correta.

Índice

O que é o carnê-leão?

Antes de entender como psicólogos autônomos devem declarar o carnê-leão, é importante saber o que ele é e qual a sua função.

O carnê-leão é um tipo de antecipação mensal de imposto de renda para pessoas físicas que recebem rendimentos de outras pessoas físicas ou do exterior.

Para psicólogos autônomos que atendem pacientes como pessoa física, o carnê-leão é o instrumento legal que permite o recolhimento mensal do Imposto de Renda.

Ao longo do ano, o psicólogo autônomo deve informar mensalmente os valores recebidos e pagar os tributos através do carnê-leão.

O sistema calcula o imposto devido de acordo com a tabela progressiva do Imposto de Renda, sendo que o valor é pago ao longo do ano, evitando um acúmulo de imposto a ser quitado na declaração anual.

Quem deve declarar o carnê-leão?

Psicólogos autônomos que recebem rendimentos de pessoas físicas e cuja soma ultrapassa o limite de isenção do Imposto de Renda são obrigados a declarar o carnê-leão.

Atualmente, a Receita Federal estabelece que rendimentos superiores a R$ 2.259,20 por mês estão sujeitos ao pagamento do carnê-leão.

| Base de cálculo | Alíquota | Parcela a deduzir |

| Até 2.259.20 | Isento | Isento |

| De 2.259,21 até 2.826,65 | 7,50% | R$ 169,44 |

| De 2.826,66 até 3.751,05 | 15% | R$ 381,44 |

| De 3.751,06 até 4.664,68 | 22,50% | R$ 662,66 |

| Acima de 4.664,68 | 27,50% | R$ 896,00 |

Se um psicólogo recebe, por exemplo, R$ 3.000,00 de pacientes em um mês, ele deverá calcular o imposto sobre esse montante, subtraindo o valor que está isento, e pagar a diferença.

Vale ressaltar que mesmo que o rendimento mensal não ultrapasse o limite de isenção, o profissional deve manter o registro de todos os recebimentos, pois essas informações serão exigidas na declaração anual de imposto de renda.

Quais despesas podem ser deduzidas no carnê-leão?

Uma grande vantagem do carnê-leão para psicólogos autônomos é a possibilidade de deduzir algumas despesas relacionadas à sua atividade profissional, o que pode reduzir o imposto a ser pago. Entre as despesas dedutíveis estão:

- Despesas com aluguel do consultório: Se o psicólogo autônomo paga aluguel para exercer sua atividade, esse valor pode ser deduzido do cálculo do carnê-leão.

- Despesas com água, luz e internet: Caso essas despesas estejam diretamente relacionadas à atividade profissional, podem ser consideradas na dedução.

- Despesas com materiais de trabalho: Compra de materiais necessários para o atendimento dos pacientes, como livros, testes psicológicos e outros recursos.

- Despesas com funcionários: Se o psicólogo contrata um recepcionista ou secretária, o salário e encargos trabalhistas pagos podem ser deduzidos.

- Despesas com contribuições à Previdência Social: O valor pago à previdência como contribuinte individual também pode ser deduzido.

É importante que todas essas despesas sejam devidamente comprovadas com notas fiscais ou recibos para serem aceitas na dedução do carnê-leão.

Como calcular o carnê-leão para psicólogos autônomos?

Para auxiliar você no correto preenchimento do carnê leão para psicólogos, preparamos um passo a passo completo e com imagens. Confira e tire suas dúvidas!

1.Acesse o Carnê Leão Web

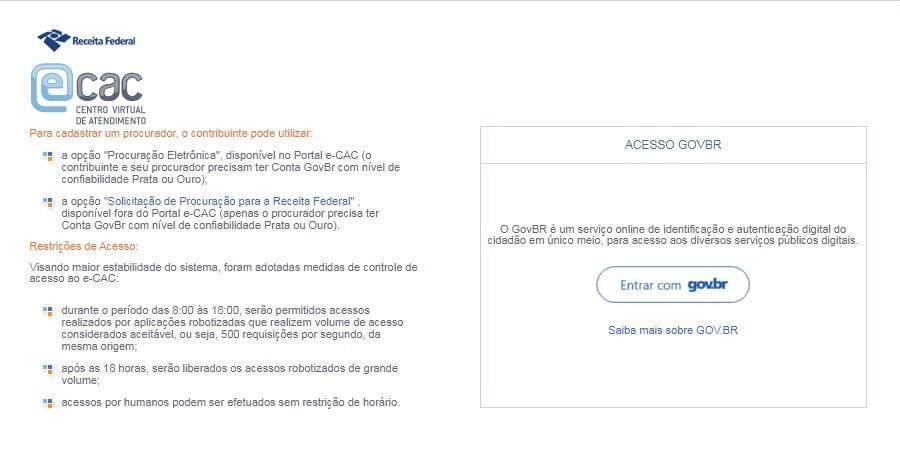

O carnê leão está disponível dentro do Centro Virtual de Atendimento da Receita Federal, mais conhecido como e-CAC, ambiente que você pode acessar clicando aqui.

Para acessar a plataforma, basta fazer login com a sua senha GOV.BR.

Veja a imagem abaixo:

2.Acesse o “Meu Imposto de Renda”

Logo após fazer login, acesse a opção “Meu Imposto de Renda (Extrato da DIRPF)” e na sequência, clique em “Acessar Carnê-Leão”.

Veja como fazer nas imagens abaixo:

2.1.Acessando a opção “Meu Imposto de Renda (Extrato da DIRPF)”:

2.2.Acessando o Carnê Leão:

3.Responda as perguntas relacionadas ao contribuinte

No primeiro acesso ao sistema, o carnê leão apresentará algumas perguntas relacionadas a sua condição, como contribuinte Responda as perguntas e clique em “Salvar”.

4.Complete suas informações pessoais

Na sequência, será necessário complementar o seu cadastro com algumas informações, incluindo:

- Número de dependentes;

- Número do PIS/PASEP;

- Telefone de Contato.

Veja a imagem abaixo:

5.Preencha os dados de endereço pessoal e qualificação

Nesta etapa, será preciso informar os dados de endereço e a sua qualificação profissional, e clicar em “Salvar Identificação” para avançar.

6.Informe seus rendimentos

Após preencher todos os dados cadastrais solicitados, acesse a opção “Rendimentos”, para começar a informar os seus rendimentos no mês anterior.

Por sua vez, para cada valor recebido a ser informado, você precisará clicar no botão “+Rendimento”

Veja a imagem abaixo:

Clicando na opção para inclusão de rendimentos, será aberta a seguinte tela:

Nesta tela você precisará informar:

- Tipo de rendimento (trabalho não assalariado);

- Sua ocupação profissional;

- Natureza do rendimento;

- Data de recebimento;

- CPF de quem pagou

- Breve histórico informando a origem do valor;

- Valor recebido.

Para finalizar, clique em “Incluir Rendimento” e repita o processo até fornecer ao sistema, informações sobre todos os rendimentos que você recebeu no mês anterior.

Importante: No caso de valores pagos por pessoas jurídicas, o correto é que a empresa ou organização contratante dos serviços, faça a retenção do Imposto de Renda, seja por meio de folha de pagamento ou RPA (Recibo de Pagamento de Autônomo).

7.Informe suas despesas dedutíveis

Após informar todos os seus rendimentos, acesse a opção “Pagamentos” e informe também suas despesas dedutíveis, a fim de abater o valor de um possível imposto de renda, a pagar.

Conforme explicamos anteriormente, são exemplos de despesas dedutíveis:

- Aluguel de sala comercial para prestação dos serviços;

- Despesas com água, luz e telefone ligados a prestação dos serviços;

- Contribuições obrigatórias a entidades de classe;

- Material de conservação e limpeza;

- Material de escritório;

- IPTU e ISS.

8.Imprima a guia para pagamento do Imposto de Renda

Por fim, será preciso imprimir a guia DARF (caso possua valor de IR a pagar). Para isso, clique na opção “Demonstrativo” e logo em seguida no ícone da impressora.

Veja a imagem abaixo:

Lembre-se de efetuar o pagamento da guia até o seu vencimento e permaneça em dia com a Receita Federal.

Importante: Para evitar erros de preenchimento e problemas com o fisco, é recomendado que o carnê leão seja preenchido por um profissional de contabilidade.

Dito isso, se você precisar de assessoria, saiba que a Contabiliza+ atende psicólogos de todas as partes do país e está à sua disposição.

O que acontece se o psicólogo autônomo não declarar o carnê-leão?

A não declaração do carnê-leão, ou o atraso no pagamento das guias, pode trazer sérias consequências para o psicólogo autônomo.

A Receita Federal aplica multas e juros sobre os valores não recolhidos. Além disso, caso o profissional deixe de informar os rendimentos no carnê-leão e posteriormente na declaração de Imposto de Renda, ele poderá cair na malha fina, sendo obrigado a prestar esclarecimentos à Receita e a pagar os impostos devidos com multas pesadas.

Para evitar complicações, é crucial que o psicólogo autônomo realize o preenchimento mensal do carnê-leão e mantenha todos os seus documentos organizados.

Uma dica é guardar todas as notas fiscais e recibos de despesas profissionais, já que eles serão necessários para a dedução das despesas na declaração anual.

Como declarar o carnê-leão na declaração anual de Imposto de Renda?

No início do ano seguinte, o psicólogo autônomo deverá realizar a Declaração de Imposto de Renda Pessoa Física (IRPF), e é nesse momento que ele informará os valores recolhidos durante o ano pelo carnê-leão.

Na declaração anual, o profissional deverá incluir todas as informações já preenchidas no carnê-leão ao longo do ano. O sistema da Receita Federal cruza os dados informados, garantindo que tudo esteja correto.

Durante a declaração, o psicólogo também poderá deduzir outras despesas, como gastos com educação e saúde pessoal, que não foram considerados no carnê-leão.

O programa de preenchimento da declaração anual permite que o profissional importe os dados do carnê-leão diretamente, facilitando o processo e minimizando erros.

Dicas para organizar a declaração do carnê-leão

Para que a declaração do carnê-leão seja feita de maneira correta e sem contratempos, é essencial que o psicólogo autônomo adote algumas práticas de organização financeira:

- Registre todos os recebimentos: Mantenha um controle mensal de todos os valores recebidos dos pacientes, anotando o nome do paciente, o valor recebido e a data do pagamento.

- Guarde comprovantes: Mantenha todos os comprovantes de despesas dedutíveis, como notas fiscais e recibos. Isso será fundamental caso a Receita Federal solicite alguma comprovação.

- Pagamentos dentro do prazo: Emita e pague a DARF mensalmente até o último dia útil do mês seguinte ao recebimento dos valores. O atraso pode resultar em multas e juros.

- Considere a ajuda de um contador: Se o processo parecer complicado ou você tiver dúvidas, contar com a ajuda de um contador especializado pode facilitar muito a sua vida e evitar problemas com o fisco.

Psicólogos autônomos e a redução de impostos

Ao declarar o carnê leão, os psicólogos ficam sujeitos a alíquotas elevadas de Imposto de Renda, normalmente, na faixa de 27,50% sobre seus rendimentos.

Por outro lado, a boa notícia, é que como pessoa jurídica, ou seja, após tomar a decisão de abrir um CNPJ para prestar serviços de psicologia, a carga de impostos pode ser bem menor.

No Simples Nacional, por exemplo, os psicólogos pagam todos os impostos em uma guia única mensal, com alíquota que pode iniciar em apenas 6% sobre o faturamento, observada a regra do Fator R, que diz o seguinte:

- Psicólogos que possuem despesas com pró-labore e folha de pagamento em volume igual ou superior a 28% do seu faturamento, são tributados no Anexo III.

Anexo III do Simples Nacional

| Faixa | Receita em 12 meses | Alíquota | Valor a deduzir |

| 1ª | Até 180.000,00 | 6,00% | — |

| 2ª | De 180.000,01 a 360.000,00 | 11,20% | R$ 9.360,00 |

| 3ª | De 360.000,01 a 720.000,00 | 13,20% | R$ 17.640,00 |

| 4ª | De 720.000,01 a 1.800.000,00 | 16,00% | R$ 35.640,00 |

| 5ª | De 1.800.000,01 a 3.600.000,00 | 21,00% | R$ 125.640,00 |

| 6ª | De 3.600.000,01 a 4.800.000,00 | 33,00% | R$ 648.000,00 |

- Psicólogos que possuem despesas com pró-labore e folha de pagamento em volume inferior a 28% do seu faturamento, são tributados no Anexo V.

Anexo V do Simples Nacional

| Faixa | Receita em 12 meses | Alíquota | Valor a deduzir |

| 1ª | Até 180.000,00 | 15,50% | — |

| 2ª | De 180.000,01 a 360.000,00 | 18,00% | R$ 4.500,00 |

| 3ª | De 360.000,01 a 720.000,00 | 19,50% | R$ 9.900,00 |

| 4ª | De 720.000,01 a 1.800.000,00 | 20,50% | R$ 17.100,00 |

| 5ª | De 1.800.000,01 a 3.600.000,00 | 23,00% | R$ 62.100,00 |

| 6ª | De 3.600.000,01 a 4.800.000,00 | 30,50% | R$ 540.000,00 |

Além disso, considerando as deduções da coluna “Valor a Deduzir”, a alíquota efetiva máxima de contribuição para psicólogos optantes pelo Simples Nacional, é de 19,50%.

Quando o Simples Nacional não é a opção mais econômica, os psicólogos podem pagar seus impostos através do Simples Nacional, regime tributário cuja alíquota máxima para serviços de psicologia é de 16,33% sobre o faturamento.

Resumidamente, funciona assim:

- Impostos Federais: 11,33% sobre seus rendimentos;

- Imposto Municipal: 2% a 5% (a depender do município).

Mantenha suas obrigações em dia com o fisco, pagando o menor volume possível de impostos. Conte com o nosso suporte especializado em contabilidade para psicólogos.

Importância da assessoria contábil para psicólogos autônomos

Como vimos ao longo do artigo, declarar o carnê-leão corretamente é essencial para evitar problemas fiscais.

No entanto, o processo pode ser complexo para alguns psicólogos autônomos, especialmente aqueles que lidam com uma grande quantidade de pacientes e diferentes tipos de despesas.

Contar com o suporte de uma assessoria contábil especializada pode garantir que todos os aspectos fiscais sejam cumpridos com eficiência e sem dores de cabeça.

Entre em contato com a Contabiliza+ Contabilidade e tenha acesso a uma assessoria completa para psicólogos autônomos.

Nossa equipe está pronta para ajudar você a organizar sua vida financeira e garantir que o carnê-leão seja preenchido corretamente, sem riscos de multas ou complicações fiscais.